Versicherung – Geht nur gemeinsam

So funktioniert das Versicherungsprinzip

Jeder Versicherung liegt das Prinzip der „kollektiven Risikoübernahme“ zugrunde.

Das bedeutet: Viele (Versicherungsnehmer) zahlen regelmäßig Geld (Versicherungsbeitrag) in eine Sammelstelle (Versicherungsgesellschaft) ein, um beim Eintreten eines Schadens (Versicherungsfall) aus dem gesammelten Kapital einen finanziellen Ausgleich (Versicherungsleistung) zu erhalten.

Beiträge ändern sich – Und das ist gut für Sie

Kein Beitrag ohne Risiko

Jedes Jahr stellen sich Versicherungsgesellschaften dieselbe Frage: Wie viel Geld ist notwendig, um die Schadenzahlungen des nächsten Jahres zu finanzieren. Für die Berechnung solcher Prognosen ist ein Wert unverzichtbar: das Risiko.

Wann werden Beiträge angepasst?

Wenn die Kosten für den Versicherer steigen.

Auf höhere Ausgaben müssen höhere Einnahmen folgen. Wenn eine Versicherungsgesellschaft mehr Geld für Schäden ausgibt, als sie durch Beiträge einnimmt, kann das nicht lange gut gehen.

Was passiert ohne Beitragsanpassung?

Der Schutz wird schwächer.

Wird Versicherung zum Verlustgeschäft, gerät nicht nur das Unternehmen in Gefahr, sondern auch die Absicherung des Kunden. Qualitätsverlust, Leistungskürzungen und sogar Kündigung können die Folge sein.

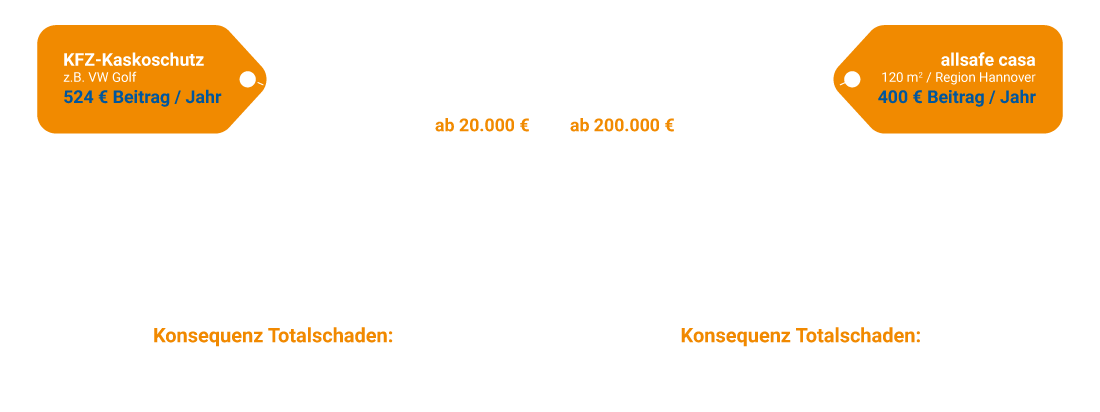

Die Wohngebäudeversicherung ist eigentlich noch viel zu günstig!

Bevor Sie uns als verrückt abstempeln, vergleichen Sie die Wohngebäudeversicherung einmal mit anderen Versicherungen (KFZ-Vollkasko, Handyversicherung etc.). Das Verhältnis von Beitrag zum versicherten Wert ist nirgends günstiger. Selbst der teuerste Wohngebäudetarif ist im Vergleich dazu immer noch preiswert.

Sie haben nichts gewonnen, wenn Sie pro Jahr 100 Euro Prämie sparen, aber dafür die 20.000 Euro hohe Entschädigungsleistung nach einem Wasserrohrbruch um 5.000 Euro gekürzt wird. Damit sich der billigere Tarif lohnt, müssten Sie 50 Jahre lang versichert sein und dürften dabei keinen weiteren Schaden haben, in dem die Entschädigung gekürzt wird.

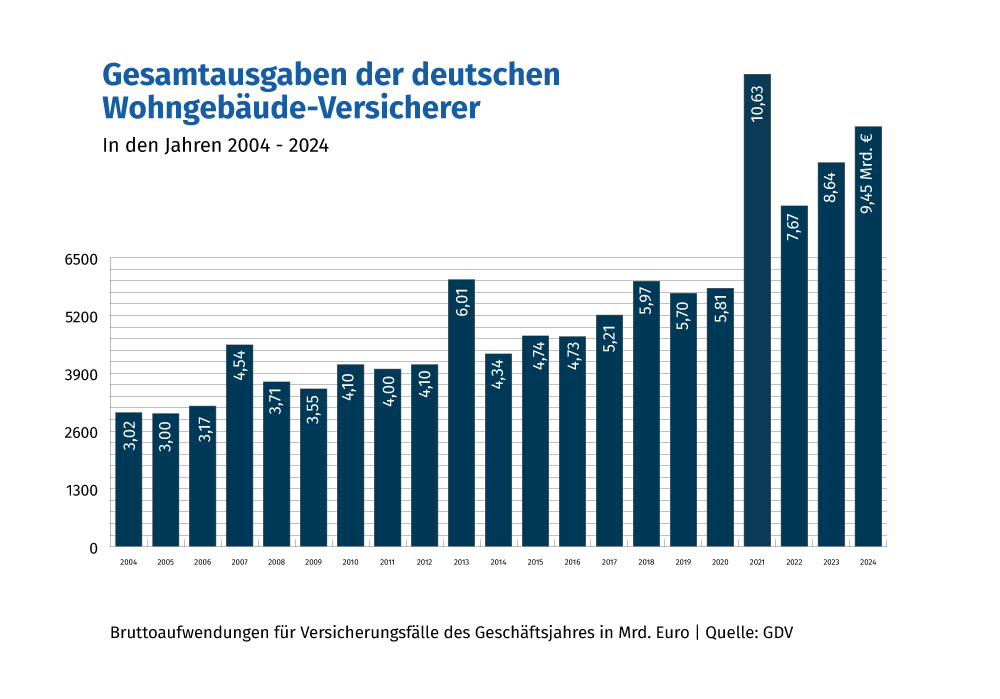

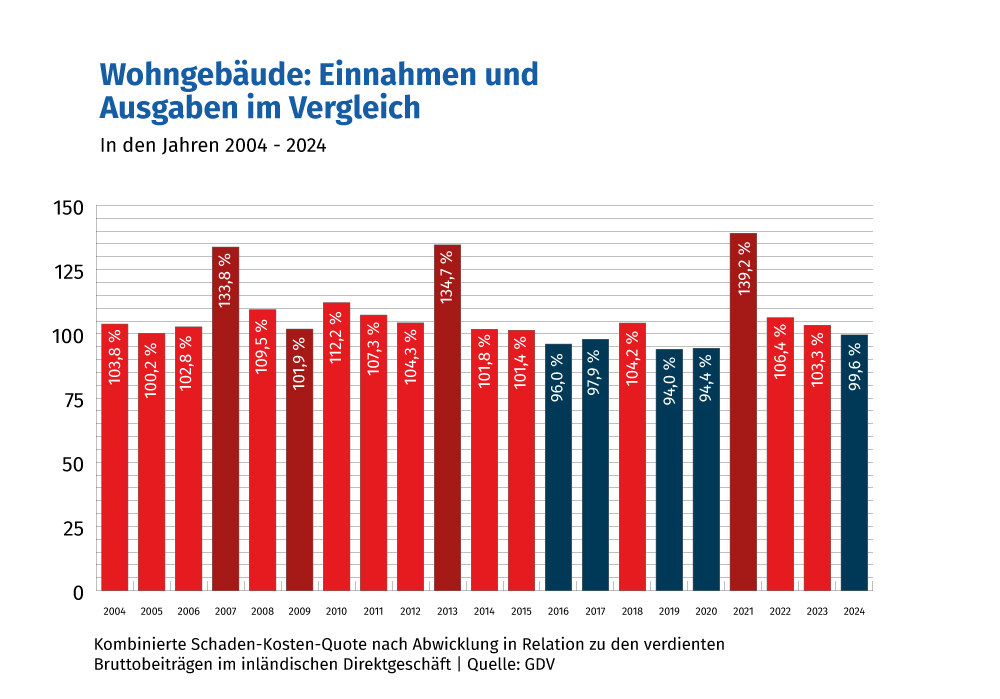

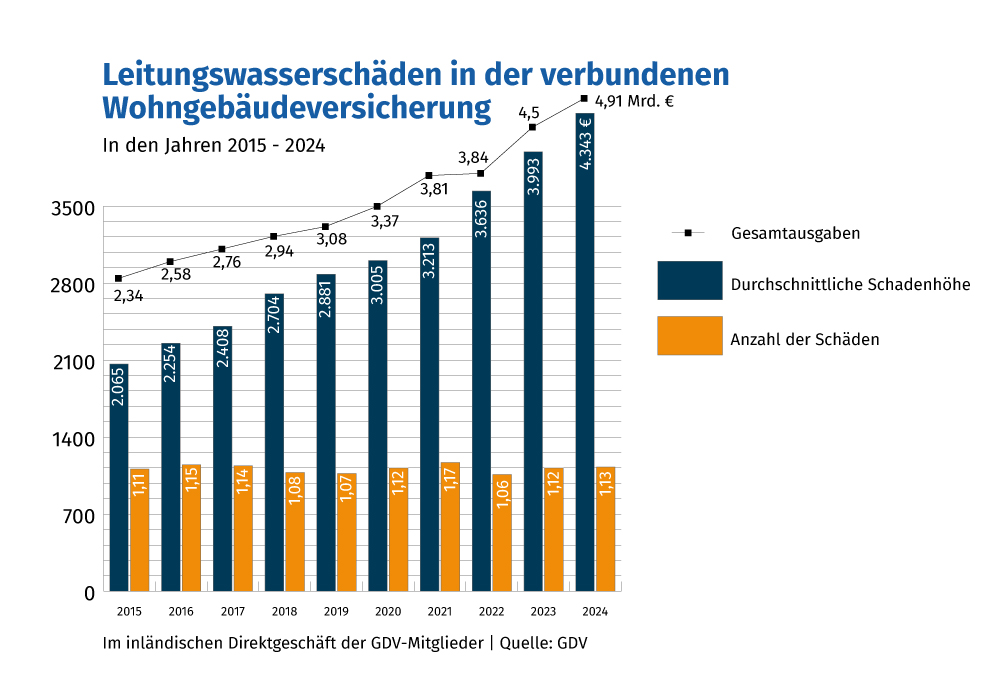

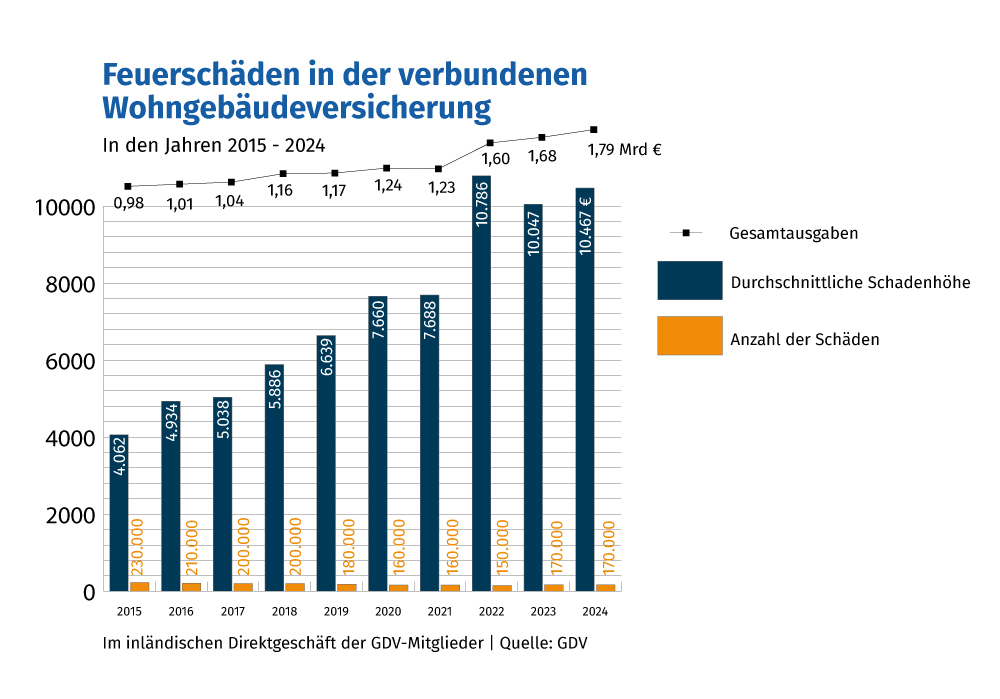

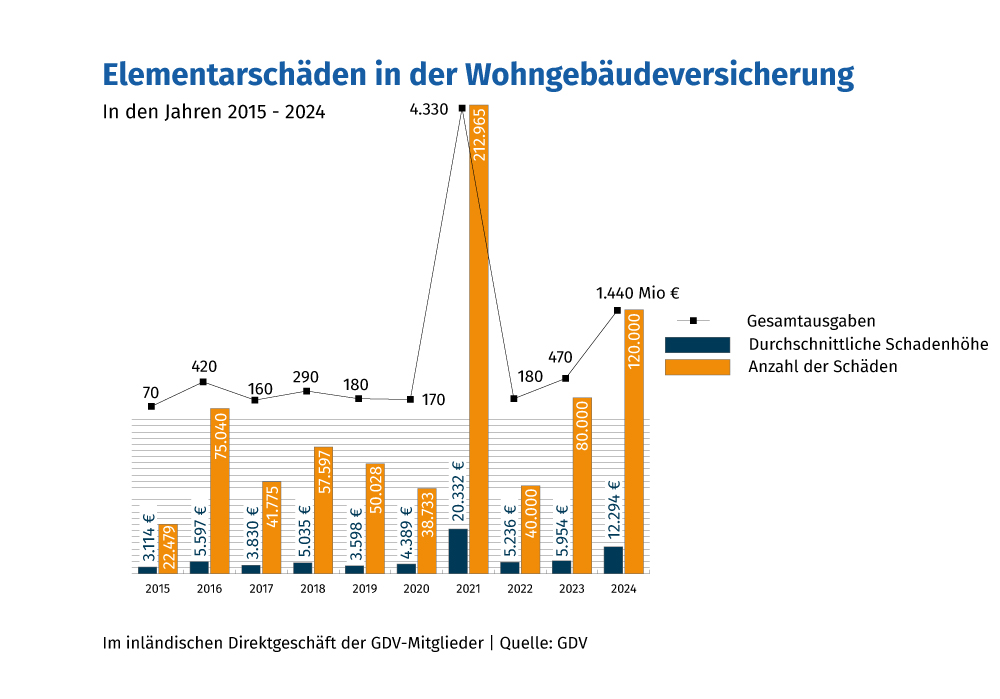

Wie haben sich die Kosten in den vergangenen Jahren entwickelt?

Die Absicherung von Wohngebäuden ist für die deutsche Versicherungswirtschaft seit vielen Jahren ein Verlustgeschäft. Viele Anbieter passen ihre Beiträge nicht oder nur zögerlich an, weil sie Angst haben Kunden zu verlieren. Auswertungen des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) bestätigen die negative Entwicklung von Einnahmen und Ausgaben.

Beitragserhöhungen sind aufgrund dieser Entwicklungen unvermeidbar und werden vermutlich auch in Zukunft notwendig sein. Die größten Kostentreiber in der Wohngebäudeversicherung sind zunehmende Unwetterschäden und ein hoher Sanierungsstau in deutschen Wohnhäusern.

Wo liegen die Ursachen für den Kostenanstieg?

Machen Sie den Hochwasser-Check!

Damit können Mieter und Immobilienbesitzer jetzt einfach und schnell ihr individuelles Starkregen- und Hochwasser-Risiko ermitteln. Der Hochwasser-Check ist ein Angebot des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV).

Quelle: Gesamtverband der Deutschen Versicherungswirtschaft e.V

Versichert bei k+m. Das haben Sie nun davon

Seien Sie froh, dass Sie bei k+m versichert sind

Das Feedback unserer Kunden und wiederholte Auszeichnungen für Produkte und Service von k+m sprechen für sich. Wir erfüllen die Erwartungen unserer Kunden und werden dies auch in Zukunft tun. Im Schadenfall sind wir für Sie da, denn:

Wir wollen Ihren Schaden bezahlen

Dafür sind wir auf die Einnahmen durch Ihre Versicherungsbeiträge angewiesen. Wir haben bei unserer Arbeit vor allem eins im Blick: Das Wohl unserer Kunden. Deswegen bietet ein Schutz von k+m immer mehr als ein Standardtarif. Das beste Beispiel dafür ist unser Allgefahrenschutz, der ein Wohngebäude viel umfassender absichert als die meisten anderen Tarife.

Starke Leistung gibt es nur zum fairen Preis

Natürlich gibt es billigere Tarife, doch diese Anbieter sehen wir nicht als unseren Wettbewerb. Wollen Sie bei der Qualität Ihrer Versicherung keine Abstriche machen, dann sind Sie bei uns richtig. Denn Sie wissen selbst: Wer am Preis spart, spart auch an Leistung und Service. Ein Kompromiss, den wir im Interesse unserer Kunden nicht eingehen wollen.

Wir bleiben Premium-Anbieter

Versicherungsschutz von k+m gibt es nicht zu Dumpingpreisen, denn ein solcher Schutz hält oft nicht, was er verspricht. Vertrauen Sie lieber als Kunde von k+m auf schnelle Unterstützung im Schadenfall durch exzellent geschulte und hilfsbereite Mitarbeiter sowie umfangreiche Leistungen für eine unkomplizierte Entschädigung.

Wir sind für Sie da, wenn es brenzlig wird

Wir leisten mehr als der Wettbewerb

Nachfolgend haben wir einige echte Schadenfälle aus unserer Historie für Sie aufgelistet. Das Interessante hierbei ist, dass diese Schäden bei der Mehrheit der in Deutschland verfügbaren Wohngebäudeversicherungen nicht versichert sind. Warum bietet k+m diesen Schutz? Weil wir davon überzeugt sind, dass jeder Mensch in den beschriebenen Situationen finanzielle Hilfe von seiner Versicherung erwartet und diese Erwartungen wollen wir erfüllen.

Wir leisten schneller und umfangreicher

Fazit – Ihre Vorteile

Vertrauen Sie auf den Versicherungsschutz von k+m

Die Qualität unserer Produkte ist unser Aushängeschild. Jeden Versicherungstarif gestalten wir mit maximaler Kundenorientierung! Das zeigt sich vor allem in den Verbraucherinformationen unserer Produkte. Diese sind so eindeutig, verständlich und umfassend, dass wir uns im Schadenfall nicht hinter missverständlichen Paragraphen verstecken, sondern entsprechend unseren Unternehmenswerten zum Wohl des Kunden leisten.

Statistiken belegen die zunehmenden Ausgaben deutscher Wohngebäudeversicherer. Gesellschaften, die ihre Beiträge nicht an die steigenden Ausgaben anpassen, handeln gegen das Interesse ihrer Kunden. Denn die Wohngebäudeversicherung sichert den finanziell wertvollsten Besitz vieler Menschen ab. Hier dürfen sowohl Kunden als auch Tarifanbieter nicht an der Qualität sparen.

Best-Leistungskonzepte zu fairen Preisen bieten Ihnen k+m. Wenn wir unsere Beiträge anpassen, geschieht das bedarfsgerecht, umsichtig und im Interesse unserer Kunden, die damit auch in Zukunft auf die starken Leistungen ihrer Versicherung vertrauen können.

Starkregen ist für immer mehr Schäden an deutschen Wohngebäuden verantwortlich. Dank der Allgefahrendeckung der Wohngebäudeversicherung von k+m war Frau Schmidt* glücklicherweise gegen die Folgen abgesichert. Nur sehr wenige Tarife bieten einen solchen Allgefahrenschutz, der auch unbekannte und in den Versicherungsbedingungen unbenannte Gefahren einschließt.

Starkregen ist für immer mehr Schäden an deutschen Wohngebäuden verantwortlich. Dank der Allgefahrendeckung der Wohngebäudeversicherung von k+m war Frau Schmidt* glücklicherweise gegen die Folgen abgesichert. Nur sehr wenige Tarife bieten einen solchen Allgefahrenschutz, der auch unbekannte und in den Versicherungsbedingungen unbenannte Gefahren einschließt.

Marder mögen niedlich aussehen, können aber als ungewollte Gäste erhebliche Schäden verursachen. Auch Familie Fischer* machte eine unliebsame Bekanntschaft mit den kleinen Raubtieren. Als sie Geräusche aus dem Dachgeschoss vernahmen, gingen sie dem Ursprung des Krachs auf den Grund. Dabei wurde schnell klar, dass sich Marder im Dachgeschoss eingerichtet und dabei die Dämmung größtenteils zerstört hatten.

Marder mögen niedlich aussehen, können aber als ungewollte Gäste erhebliche Schäden verursachen. Auch Familie Fischer* machte eine unliebsame Bekanntschaft mit den kleinen Raubtieren. Als sie Geräusche aus dem Dachgeschoss vernahmen, gingen sie dem Ursprung des Krachs auf den Grund. Dabei wurde schnell klar, dass sich Marder im Dachgeschoss eingerichtet und dabei die Dämmung größtenteils zerstört hatten.

Ein Brandschaden ist für viele Hausbesitzer die größtmögliche Katastrophe. Wer all sein Hab und Gut in den Flammen verliert, kann und will danach nicht lange auf die Versicherungsleistung warten. Wir sehen es als unsere Verantwortung, dass wir in solch tragischen Momenten schnell und unbürokratisch weiterhelfen. So auch im folgenden Fall:

Ein Brandschaden ist für viele Hausbesitzer die größtmögliche Katastrophe. Wer all sein Hab und Gut in den Flammen verliert, kann und will danach nicht lange auf die Versicherungsleistung warten. Wir sehen es als unsere Verantwortung, dass wir in solch tragischen Momenten schnell und unbürokratisch weiterhelfen. So auch im folgenden Fall:

Stürme sind Naturgewalten in Urform. Jährlich verursachen „Luftbewegungen“, wie es in der Versicherungsfachsprache heißt, allein in Deutschland Schäden in Milliardenhöhe. Auch K&M-Kunden bleiben davon nicht verschont, können sich aber im Schadenfall auf einen starken Partner verlassen: Der Orkan „Friederike“ stürzte im Januar 2018 auf dem Grundstück unseres Kunden Herrn Meier* ganze 26 Nadelbäume um. Dabei wurden auch der Grundstückszaun und der Wintergarten in Mitleidenschaft gezogen.

Stürme sind Naturgewalten in Urform. Jährlich verursachen „Luftbewegungen“, wie es in der Versicherungsfachsprache heißt, allein in Deutschland Schäden in Milliardenhöhe. Auch K&M-Kunden bleiben davon nicht verschont, können sich aber im Schadenfall auf einen starken Partner verlassen: Der Orkan „Friederike“ stürzte im Januar 2018 auf dem Grundstück unseres Kunden Herrn Meier* ganze 26 Nadelbäume um. Dabei wurden auch der Grundstückszaun und der Wintergarten in Mitleidenschaft gezogen.