Die Zahl der Onlineversicherungsabschlüsse nimmt von Jahr zu Jahr zu. Besonders Vergleichsportale gewinnen für den Vertrieb immer mehr an Bedeutung. Doch wie steht es eigentlich um die Beratungsqualität beim digitalen Abschluss?

Wir klären, ob Nutzer dieser Programme eine vergleichbare Beratungsleistung wie bei einem Versicherungsmakler erwarten dürfen und ob sie am Ende ihrem Bedarf entsprechend abgesichert sind.

Beispiel: Private Haftpflichtversicherung (PHV)

Insbesondere Sachversicherungen lassen sich bereits seit geraumer Zeit online abschließen. Der digitale Weg zum neuen Vertrag ist so einfach wie nie zuvor und braucht nur wenige Klicks. Aber gelingt die Absicherung im Alleingang mit einer Software wirklich genauso gut wie mit der Hilfe eines Profis?

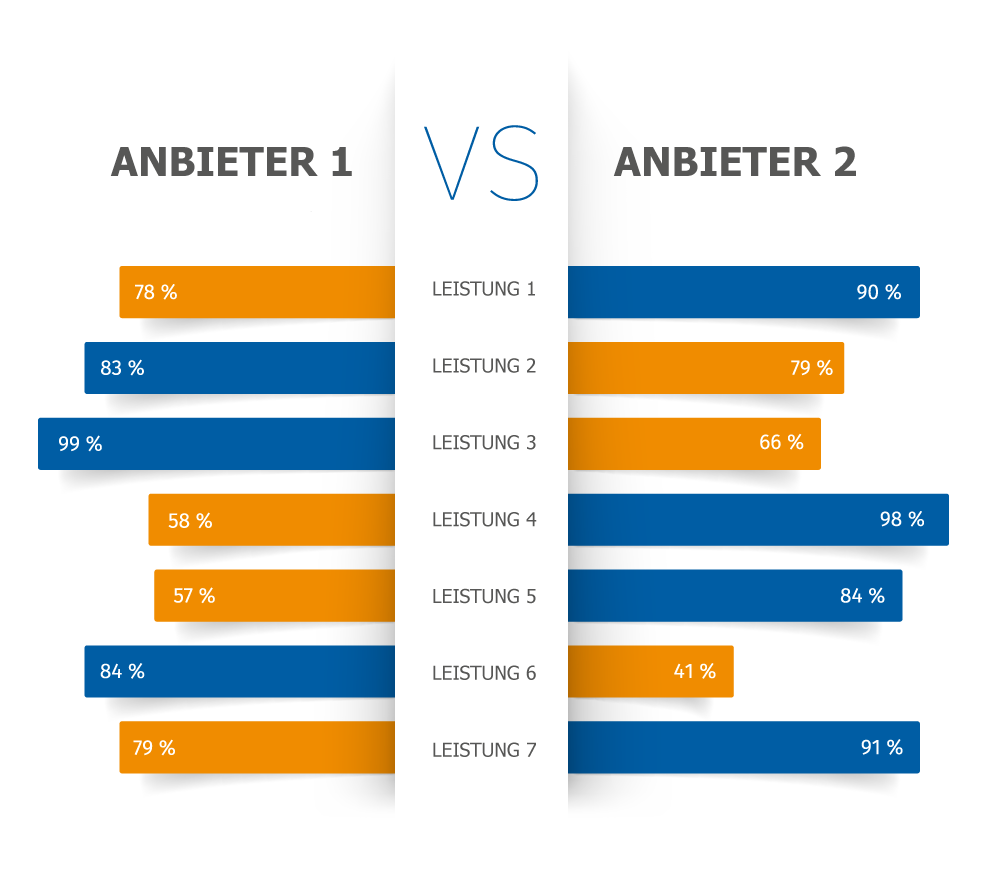

Auf den ersten Blick bieten Vergleichsprogramme scheinbar die gleiche Leistung wie ein Makler. Aus einer Vielzahl von Anbietern ermitteln die Programme für ihre Nutzer ein Tarifangebot. Gefiltert wird dabei anhand einiger zuvor abgefragter Daten (z. B. Geburtsjahr, Familienstand etc.). Erfüllt ein Tarif die geforderten Grundkriterien, wird er unter Berücksichtigung des Gesamtleistungsumfanges und der Beitragshöhe in einer Art Bestenliste platziert. Ganz oben steht dabei in der Regel der günstigste Tarif.

Passen die Empfehlungen der Vergleicher zum Bedarf des Kunden?

Spätestens beim Ergebnis zeigt sich, dass Vergleichssoftware zwar ein gutes Werkzeug sein kann, es aber nur in den Händen eines Profis ein ordentliches Ergebnis hervorbringt. Nur vier Angaben (Familienstatus, Alter, Postleitzahl und Öffentlicher Dienst) sind bei namhaften Vergleichsportalen für eine Tarifempfehlung notwendig. Zwar lassen sich die Auswahlkriterien (geliehene Sachen, ehrenamtliche Tätigkeiten, deliktunfähige Kinder) anschließend manuell erweitern, doch nur wenn Nutzer diese aktiv hinzuwählen nachdem ihnen bereits ein Ergebnis vorliegt.

Aus Sicht der Onlinevergleicher sind diese kurzen Wege bis zur Tarifempfehlung sogar nachvollziehbar, da jeder zusätzliche Klick die Gefahr erhöht, dass die Nutzer vor dem Abschluss abspringen. Doch auf der anderen Seite kann diese Struktur dazu führen, dass Kunden einen pauschalen Versicherungsschutz abschließen, statt einen Tarif zu wählen, der ihrem individuellen Bedarf entspricht.

Nun werden einige Leser sagen: Aber Moment mal, es gibt schließlich die Leistungsempfehlungen. Das ist korrekt. Doch selbst die angeführten Leistungssieger bleiben mit nur vier Startkriterien pauschal und nicht auf den Kunden abgestimmt. So sind zwar in nahezu allen Premiumtarifen zusätzliche Gefahren wie z. B. Schlüsselverlust (privat oder beruflich), eine Ausfalldeckung und sogar das Fliegen von Drohnen mitversichert, doch es gibt erhebliche Unterschiede in der Höhe der einzelnen Absicherungssummen (Sub-Limits). Ob diese für den Kunden ausreichen, ermittelt ein Makler während einer Bedarfsanalyse. Bei einer Vergleichssoftware ist der Kunde damit auf sich allein gestellt.

Persönliche Beratung und individuellen Schutz gibt es nur beim Makler

Der Vorteil bei einer Tarifvermittlung durch den Makler liegt also auf der Hand: Während Vergleicher nur die Kriterien berücksichtigen, die der Kunde als Nutzer selbst eingibt, fragen Makler den Versicherungsbedarf aktiv und umfassend ab. Damit passen die Empfehlungen eines Maklers viel besser zum Absicherungsbedarf des Kunden.

Makler bieten viele Vorteile, die über die Ermittlung des passenden Versicherungsschutzes hinausgehen:

- persönlicher Ansprechpartner (kein Callcenter)

- fachlich fundierte Beratung

- deckt Versorgungslücken auf

- ergänzt Produkte zu umfassenden Lösungen

- kostenfreie Beratung und Betreuung

- Verwaltung der Verträge (z. B. Adress- oder Kontoänderungen)

- regelmäßige Aktualisierung des Versicherungsschutzes

- sowohl bei neuen Marktstandards (Cyberschutz etc.)

- als auch bei einem veränderten Bedarf des Kunden (Familiengründung etc.)

- Betreuung und Unterstützung im Schadenfall

Fazit: Vergleicher können Leistung eines Maklers nicht ersetzen

Individuelle Beratung durch einen Versicherungsmakler kostet die Kunden nicht mehr als der Online-Abschluss, bringt aber zahlreiche exklusive Vorteile mit sich. Warum also sollten sich Kunden mit weniger zufrieden geben?

Klare Antwort: Sie sollten es nicht! Der Abschluss beim Versicherungsmakler ist in jedem Fall die bessere Wahl. Am Ende fehlt Vergleichern und anderen Online-Abschlussstrecken vor allem eine unverzichtbare Komponente für eine wirklich kundenorientierte Beratung: Empathie. Denn kein Programm oder Algorithmus kann den Absicherungsbedarf eines Kunden so passgenau ermitteln und anschließend das individuell beste Tarifangebot ermitteln, wie es ein unabhängiger Versicherungsmakler tut.

Hinterlasse einen Kommentar